税金に対する節税ってやった方がいいって分かっているけど面倒でなかなかやれないですよね。

手続きが面倒、わからないからやってない。

だけど簡単ならやるって人は一定数はいそう。

なので、やってみれば簡単なものから面倒なものまで給与所得者(会社員)が手軽にできそうなものから調べてみました。

参考になればうれしいです。

何の税金が控除対象になる?

年代や雇用形態、業種によって年収の中央値は大きくかわりますが、日本全体の会社員の年収の中央値は400万円ほどだそうです。

400万円の年収でどれくらい節税できるのか?

ちょうど給与所得400万円台の私ことゴロおじのある月の給料明細を見ると

税金として

| 税金 | 住民税 | 所得税 |

| 9,200 | 6,860 |

社会保険料として

| 社会保険料 | 健康保険料 | 厚生年金保険料 | 雇用保険料 |

| 21,762 | 32,940 | 1,078 |

全体として

| 総支給 | 控除合計 | 課税対象 | 差引支給額(手取り) |

| 350,222 | 71,840 | 303,442 | 278,382 |

計算としては

給与(総支給額)-(税金+社会保険料)=可処分所得(手取り)

で表すことができます。

このうち税金の所得税、住民税が節税の対象となります。

表で見ると所得税(6,860円)、住民税(9,200円)の16,060円が毎月引かれています。

感覚としては引かれているというよりも取られている(気持ち的には盗られている)に近いかもしれません。

この取られている分を少しでも取られないようにするのが節税です。

税金の計算方法は?

上の表でもあるように税金には住民税と所得税があります。

住民税

都道府県が課税する道府県民税(東京都は都民税)、市区町村が課税する市町村民税(区市町村民税)がありますがざっと

住民税 = だいたい課税所得金額の10%

で計算されます。

所得税

所得に対してかかる税金です。

(課税所得金額×税率)-税額控除額 = 所得税

で計算されます。

具体例として

(課税される所得金額が 4,000,000 円の場合)

求める税額は次のようになります。

4,000,000円×0.2 – 427,500円= 372,500円

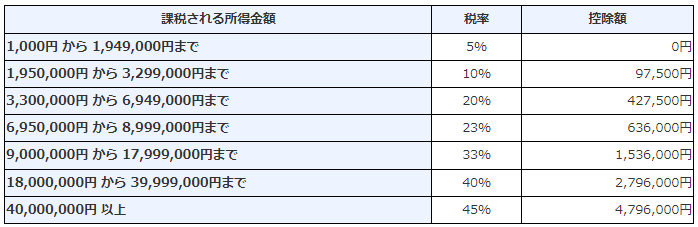

上記計算の 0.2 の税率は下表より

課税金額が 400 万円の人だと 1 割近く、住民税と合わせると 2 割近く(ざっくり 80 万円)税金として徴収されますね。

ですので控除を上手く利用して少しでも税金を少なくしましょう。

所得控除のお手軽さ順

| お手軽度 | 所得控除名 | 勤め先に領収書提出 | 源泉書類提出 | 確定申告 | 控除内容など |

| 難易度 低 | 生命保険料控除 | 〇 | 最大控除額12万円 | ||

| ↓ | 地震保険料控除 | 〇 | 最大控除額7.5万円 | ||

| ↓ | 扶養控除 | 〇 | 最大控除額63万円 | ||

| ↓ | 住宅借入金等特別控除(住宅ローン控除) | 〇 *2 | 〇 *1 | 住宅ローン残高等×0.7% 13年間 | |

| ↓ | 確定拠出年金[個人型(iDeCo)・企業型DC] | 〇 | 会社に資料提出よりも証券会社に口座を作ったり銘柄をきめたるするのが面倒です。 | ||

| ↓ | ふるさと納税 | 〇 | 自治体に寄付をすると税金の控除が受けられ実質自己負担2000円で返礼品が受けられます。 | ||

| ↓ | 医療費控除 | 〇 | 大まかに家族の医療費の合計が10万円を超えていれば利用可能 | ||

| ↓ | 雑損控除 | 〇 | 給与所得者でも会社が認めれば資格取得費用や業務に係わる書籍の費用などが控除対象になる | ||

| 難易度 高 | 特定支出控除 | 〇 | 災害、盗難、横領など損害があった人が受けられる |

控除額で例えば生命保険料控除で最大12万円とありますが最大の控除になっても12万円が返ってくるわけではありません。

所得税で計算すると、課税所得金額×税率-税額控除額の税額控除額として計算され納税する所得税に反映されます。

表の見方として、縦列が所得控除の難易度。

下にいくほど難易度が高くなります。

横列は所得控除の処理方法を表しています。

勤め先に領収書を提出

給与所得者は毎月給与や賞与から所得税が天引きされていますが、この金額は概算で正確な所得税の金額ではありません。

年末調整として1年の終わりに源泉徴収表に基づいて正確な税額を算出して返金、徴収が行われます。

この源泉徴収票に税金控除が必要な領収書を勤め先に提出します。

源泉徴収

年末調整で源泉徴収表を記入し作成します。

この時に所得控除に必要な領収書なども一緒に提出します。

確定申告

会社員をはじめとした給与所得者は、会社で年末調整を受けるため確定申告は必要ありませんが、上の表のように確定申告をしたほうが納付すべき所得税の額が減り結果的に得をする場合があります。

確定申告は面倒でよくわからないという方も多いでしょう。

最近ではスマホでも確定申告ができるアプリもありますので参考にどうぞ。

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告所得控除の種類

- 生命保険料控除

- 地震保険料控除

- 扶養控除

- 住宅借入金等特別控除(住宅ローン控除)

- 確定拠出年金[個人型(iDeCo)・企業型DC]

- ふるさと納税

- 医療費控除

- 雑損控除

- 特定支出控除

iDeCoによく似た節税方法にNISA、つみたてNISA(少額投資非課税制度)がありますがこちらは購入した商品(株、投資信託など)の売却益に対して税金がかからない制度です。

生命保険料控除

生命保険料控除とは払い込んだ生命保険料に応じて、一定の金額が契約者(保険料負担者)のその年の所得から差し引かれる制度で。

税率を掛ける前の所得が低くなることにより所得税、住民税の負担が軽減されます。

生命保険会社の発行する「生命保険料控除証明書」(以下、証明書)を「給与所得者の保険料控除等申告書」に添付し、勤務先に提出して年末調整で控除を受けます

地震保険料控除

地震保険料控除は、その払込保険料に応じて、一定の額がその年の契約者(保険料負担者)の課税所得金額から差し引かれる制度をいいます。

地震保険は、地震・噴火またはこれらによる津波が原因で発生した火災・損壊などの損害を補償するものです。

年末調整と確定申告のどちらでも、控除を受けるには「地震保険料控除証明書」が必要です。

扶養控除

扶養控除とは、税法上の控除対象扶養親族がいる場合に受けられる所得控除のことです。

年末調整で勤務先に扶養控除等申告書を提出することで控除を受けられます。

自営業者などは確定申告で扶養控除の申告をします。

住宅借入金等特別控除(住宅ローン控除)

住宅借入金等特別控除とは、住宅ローン等を利用して住宅を新築や購入又は増改築等をした場合で、一定の要件に当てはまるときは、その借入金等の年末残高の合計額を基として計算した金額をその住宅を居住の用に供した年以後の各年分の所得税額から控除するという特例です。

住宅ローン控除の初年度は会社の年末調整での手続きではなく、確定申告が必要になりますので注意が必要です。

給与所得者の場合、2年目からは、借入金の年末残高等証明書を勤務先に提出して、年末調整で控除を受けることができます。

確定拠出年金[個人型(iDeCo)・企業型DC]

iDeCo(イデコ・個人型確定拠出年金)は、確定拠出年金法に基づいて実施されている私的年金の制度で、加入は任意でご自分で申し込み、掛金を拠出し、ご自分で運用方法を選んで掛金を運用します。 掛金とその運用益との合計額を給付として受け取ることができます。

iDeCo で支払った分の小規模企業共済等掛金払込証明書のハガキが国民年金基金連合会から届く年末調整の書類に必要事項を記入し小規模企業共済等掛金払込証明書とともに勤務先に提出。

ふるさと納税

ふるさと納税は寄附金控除(寄付金控除)の制度であなたが応援したい自治体に寄付ができる仕組みのことです。ふるさと納税の寄付金は税金の還付・控除が受けられます。

手続きをすると、最終的な実質自己負担額は2,000円のみ。

さらにお礼品として、自治体から特産品や宿泊券などをもらえる、とてもうれしい制度です。

確定申告必要。提出しないと税金の還付・控除は受けられません。

医療費控除

医療費控除とは、1年間に10万円以上の医療費を支払った場合に受けられる控除です。

扶養している家族がいる場合は、扶養家族の医療費も控除の対象となります。

確定申告書が必要です。医療費の明細書を作成して税務署に提出だけで申請できます。

雑損控除

雑損控除とは、自然災害や火災、盗難、横領などによって損失があった人が受けられる控除で、所定の金額を所得から控除することができる制度です。

雑損控除とはべつに災害によって受けた住宅が家財の損害金額(保険金等で補てんされた金額を除く)がその時価の2分の1以上で、かつ災害にあった年の所得金額の合計が1,000万円以下であれば、災害減免法の適用を受けることができますが、どちらか一方しか受けることができません。

雑損控除の適用を受ける際も災害減免法の適用を受ける際にも、確定申告が必要になります。

どちらの適用を受けるかで、計算方法や確定申告書の記入方法が異なります。

特定支出控除

特定支出控除とは、業務にかかる支払いが多い場合に控除できる制度です。主に交通費や資格取得など勉強にかかった費用に控除できる制度です。

確定申告が必要です。確定申告書等にその適用を受ける旨および特定支出(上記6項目)の額の合計額を記載し、特定支出を証明する明細書と給与等の支払者の証明書の2つを提出する必要があります。

*会社から必要性を証明できる「証明書」が必要になります。

コメント